در ایران، باز شدن مرزهای اقتصادی میتواند سرمایهگذاران مشتاق را به سمت کشور کشانده و با توجه به عملکرد نسبتا مقبول بازار سرمایه ایران در بلندمدت، موجب جذب سرمایه خارجی در این زمینه شود.

رابطه بین بازار سهام و اقتصاد کل در کشورهای مختلف با ساختارهای اقتصادی متفاوت یکسان نیست. در کشورهای توسعهیافته با بازار سهام عمیق و پویا رابطه علّی دوسویه بین رشد اقتصادی و رشد بورس برقرار است؛ در حالیکه در کشورهای جهان سوم رابطه خاصی میان این دو متغیر دیده نمیشود. در ایران، اما رشد اقتصادی و اثر معناداری بر بازار سهام ندارد و جهشهای ارزی و رشد تورم دلیل اصلی رشد بورس تهران هستند.

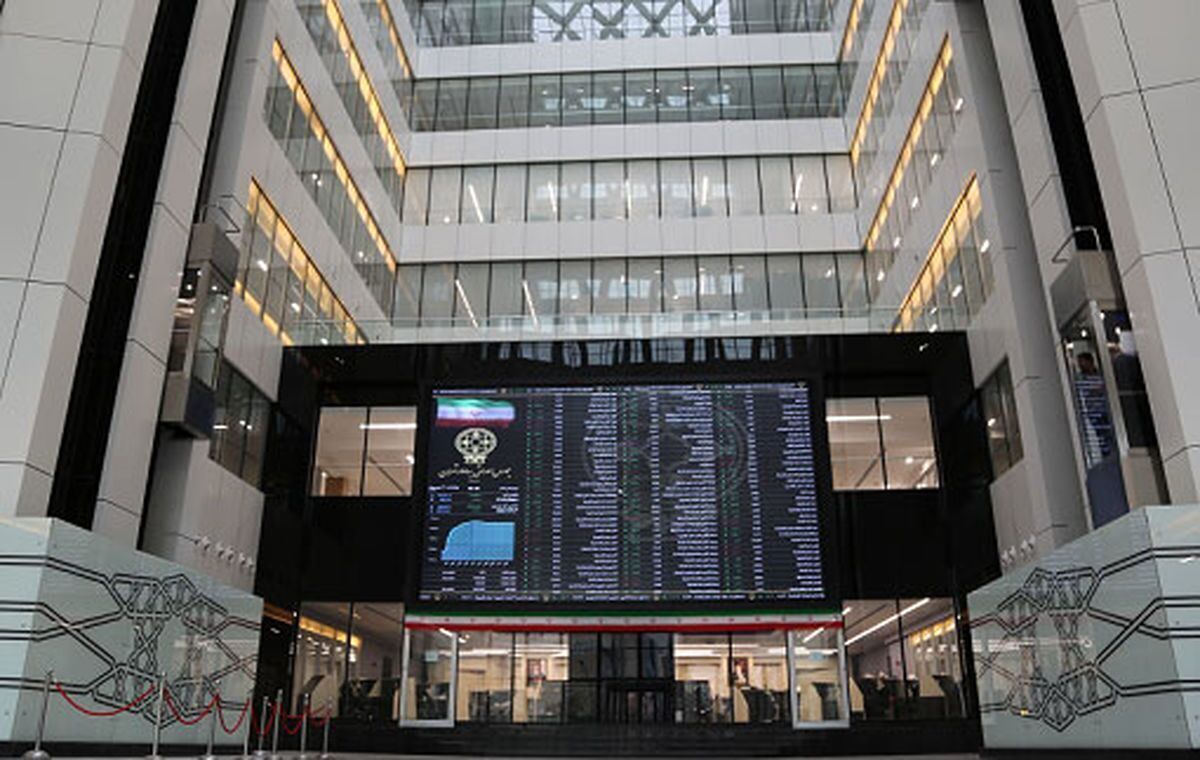

به گزارش دنیای اقتصاد، رابطه دوسویه اقتصاد کلان و بازار سهام و میزان اثرگذاری آنها بر یکدیگر همواره از موضوعات چالشی اقتصاددانان بوده است. بازار سهام از طریق آسانتر کردن تحرک سرمایه در بلندمدت، جذب سرمایههای خارجی و تامین نقدینگی در رشد اقتصادی اثر داشته است. از طرف دیگر، رشد اقتصادی یک کشور نیز میتواند به عنوان کاتالیزوری برای رشد بازار سهام عمل کند. برای بررسی اثر این دو متغیر بر یکدیگر پژوهشهای فراوانی انجام شده و نتایج حاصلاز آنها حاکی از آن است که رابطه بین بازار سهام و اقتصاد کل در کشورهای مختلف با ساختارهای اقتصادی متفاوت، یکسان نیست. در حالی که در کشورهای توسعه یافته با بازار سهام عمیق و پویا رابطه علی دو سویه بین رشد اقتصادی و رشد بازار سهام برقرار است، در بعضی کشورهای در حال توسعه این رابطه علی یکطرفه است.

در بسیاری از کشورهای جهان سوم به دلیل کوچکی بازار سهام و نبود صنایع تولیدی اصلی کشور در بورس، رابطه خاصی میان رشد اقتصادی و رشد بازار سهام دیده نمیشود. جالبترین رفتار، اما شاید در کشور ایران رخ داده باشد. دلیل عمده رشد بازار سهام در ایران جهشهای ارزی و افزایش تورم است و رشد اقتصادی و توسعه مالی ایران اثری منفی بر بازار سهام دارد.

مهمترین دلیل این امر، بسته بودن اقتصاد ایران و عدم امکان ورود و خروج سرمایه از کشور است. درحالیکه بیشترین میزان رشد بازار سهام کشورهای درحالتوسعه از محل افزایش سرمایه خارجی صورت میپذیرد، بورس ایران عملا توسط سهامداران خرد داخلی تامین مالی میشود. این مساله موجب شده دیگر بازارهای مالی کشور رقیب بازار سرمایه باشند و رشد آنها موجب کاهش ورود سرمایه به بورس باشد. کمعمقی بازار سهام ایران نیز میزان اثرگذاری آن بر اقتصاد کل را بسیار کمرنگ کرده است.

استفاده از شاخصهای بازار سهام برای پیشبینی رشد اقتصادی کشورها یا استفاده از دادههای رشد اقتصادی برای تخمین آینده بازار سهام همواره از موضوعات چالشی اقتصادی و مالی بوده است. به باور عموم اقتصاددانان، کاهش شدید قیمت سهام از نشانههای رکود اقتصادی در آینده است. برای مثال در سال ۲۰۰۹ کاهش شدید قیمت سهام در آمریکا رکود شدید اقتصادی این کشور را در پی داشت.

کانال اصلی ارتباط بین توسعه بازار سهام و رشد اقتصادی، افزایش نقدینگی بازار با رشد اقتصاد کشور است. همچنین، بازارهای سهام به تامین مالی پروژهها و در نتیجه رشد شرکتهای فهرستشده کمک میکنند. در واقع تامین مالی شرکتها کانال اثرگذاری بازار سهام بر رشد اقتصاد است. بورس بازاری است برای دادوستد اوراق بهادار و برای جذب سرمایه بلندمدت. این بازار همواره به عنوان بهبوددهنده عملکرد سیستم مالی (و به طور خاص بازار سرمایه) داخلی یک کشور عمل کرده و از طریق آسانتر کردن تحرک سرمایه در بلندمدت و جذب سرمایههای خارجی و همچنین حضور به عنوان نمادی از عملکرد اقتصادی میتواند موجب توسعه اقتصادی کشورها شود.

طبق پژوهشی که روی ۲۱ کشور در حالتوسعه طی ۲۱ سال انجام شده، نسبت گردش دارایی عامل تعیینکننده مهم و معناداری در سرمایهگذاری در شرکتهاست و این سرمایهگذاریها خود عوامل تعیینکننده مهمی برای رشد کل اقتصاد هستند. تحقیقات نشان میدهد پس از بازگشایی بازار سهام در یک کشور، رشد اقتصادی آن در مقایسه با سایر کشورها افزایش مییابد.

طبق تحقیقات انجامشده بر ۵۱ کشور (۱۹ کشور توسعهیافته و ۳۲ کشور درحالتوسعه)، همه جریانات سرمایه خصوصی اثر مثبتی بر روند رشد ندارند. در واقع هم سرمایهگذاری پورتفوی و هم بدهی خارجی اثری منفی بر رشد اقتصادی دارند در حالیکه سرمایهگذاری خارجی مستقیم اثری مثبت و معنادار بر رشد اقتصادی در کشورهای توسعهیافته و درحالتوسعه دارد و این اثر با افزایش میزان توسعهیافتگی بازار سهام کشور، افزایش مییابد.

مهمتر از آن، اگر بازار سهام یک کشور به آستانه مشخصی از رشد رسیده باشد، فعلوانفعالات میان جریانات سرمایه خصوصی و شاخصهای بازار سهام اثری مثبت بر رشد اقتصادی آن کشور دارند. این مساله بدان معناست که برای بهرهمندی بیشتر از انواع مختلف سرمایه خارجی (سرمایه خارجی مستقیم، بدهی خارجی و سرمایهگذاری پورتفوی)، ابتدا باید یک بازار سهام توسعهیافته در کشور ایجاد شود. درواقع در صورت رسیدن بازار سهام یک کشور به آستانه حداقلی توسعه، اثر هر سه نوع جریانات سرمایه خارجی بر اقتصاد آن کشور مثبت میشود.

با توجه به این شواهد میتوان نتیجه گرفت بازارهای سهام داخلی در تغییر تاثیر منفی جریان سرمایه خصوصی بر رشد اقتصادی نقشی محوری دارند و اگر بازار سهام کمتر توسعهیافته باشد، وجود جریانهای سرمایه خارجی بر روند توسعه کشور یا هیچ تاثیری ندارد یا تاثیر منفی دارد. همچنین پژوهشی که اثر دو سویه رشد بازار سهام و رشد اقتصادی را در سه کشور با سه ساختار اقتصادی متفاوت، ایالات متحده، مالزی و اردن، بررسی میکند نشان میدهد رابطهای میان رشد اقتصادی و نماگرهای بورس اردن وجود ندارد درحالیکه علیت دوطرفه رشد بازار سهام و اقتصاد کل در آمریکا مشخص و معنادار است. در مالزی هم رشد اقتصادی میتواند منجر به افزایش بازده بازار سهام شود، اما علیت معکوس (احتمالا به دلیل کوچک بودن بازار سهام) برقرار نیست.

طبق پژوهشها در کشورهای توسعهیافته اروپایی نیز رشد بازار سهام و رشد اقتصادی اثری دو سویه بر هم دارند. برای مثال یک درصد رشد اقتصادی در فرانسه با رشد ۰.۲۴ درصدی بازار سهام آن همبستگی مثبت دارد. میتوان گفت در کشورهای با بازار سهام عمیق و بسیار فعال، رابطه مثبتی بین بازار سهام و رشد اقتصادی وجود دارد، به این شکل که با رشد اقتصادی، شرکتها معمولا فروش و سود بیشتری تجربه میکنند و قیمت آنها در بازار سهام نیز افزایش مییابد. همچنین با افق اقتصادی مثبت، سرمایهگذاران بیشتری علاقهمند به خرید سهام شرکتها هستند.

در حالی که در کشورهایی که بازار سهام در آنها کوچک است و نقدینگی کمی دارند، چنین رابطهای برقرار نیست. برای مثال در آفریقا بازار سهام از نظر ساختاری با تنگناها و مشکلات زیادی مواجه است. تغییرات ناگهانی و شدید جزئی از ماهیت بازار سهام و اقتصاد کل کشورهای آفریقایی بوده و این ماهیت، توضیحدهنده عدموجود رابطه علی میان رشد بازار سهام و اقتصاد کل است. در بعضی از کشورهای آفریقایی، صنعتی که بخش اعظم تولید ناخالص کشور را تشکیل میدهد، در بورس فهرست نشده است. در نتیجه جدایی واقعی بین بازار سهام و اقتصاد رخ میدهد.

برای مثال در کشور نیجریه هیچ شرکت فعالی در بخش نفت و گاز در بورس فهرست نشده است. بازارهای سهام کشورهای آفریقایی نیز چیزی جز مبادلات سهام نیستند چرا که در این کشورها بازار اوراق قرضه اساسا وجود ندارد. بازار سهام ایران نیز در این مورد مشابه با این بازارهاست چرا که بازار اوراق قرضه ایران در مقایسه با بازار سهام بسیار کوچک و کمعمق است.

و، اما ایران ...

در کشورهای با بازار آزاد، رشد اقتصادی پایدار موجب جلب توجه سرمایهگذاران خارجی شده و جذب سرمایه خارجی و رشد بازار سهام را در پی دارد. نمونه آشکار این داستان، کشور هند است که با هشت سال رشد اقتصادی پایدار توانسته اعتماد سرمایهگذاران خارجی را به دست آورد و طی یک سال گذشته بیش از حدود هزارمیلیارد دلار سرمایه خارجی جذب کرده است.

در آن سوی داستان، کشوری مانند ایران با اقتصادی بسته و عدم تعامل مالی با دیگر کشورها قرار دارد. از آنجاکه امکان خروج سرمایه از ایران وجود ندارد، سرمایه داخلی باید در جایی ذخیره شود و درصورت عملکرد ضعیف دیگر بازارها (مانند بازار مسکن)، افراد به بازار سهام به عنوان جایگزین نگاه میکنند و رشد بازار سهام دقیقا در وضعیتی رخ میدهد که رشد اقتصادی دیگر بازارها بسیار پایین یا نزولی است.

در نتیجه چرخههای رونق و رکود در بازار سهام و اقتصاد کشور نه تنها در یک راستا نبوده که عکس هم حرکت میکنند. با نگاهی به دادهها نیز میتوان فهمید محرک اصلی بازار سهام در ایران افزایش تورم و نرخ ارز است. در سال ۹۲ شاخص کل بورس ایران رشد ۱۰۸ درصدی داشت که بخش زیادی از آن به دلیل جهش ارزی ابتدای دهه ۹۰ بود.

خروج آمریکا از برجام در سال ۹۷ نیز افزایش افسار گسیخته نرخ ارز را در بازار آزاد رقم زد که منجر به افزایش قیمتها در بازار سهام از نیمه دوم سال ۹۸ شد. همچنین جهش ارزی دیگری در سال ۹۹، که منتج از شعلهور شدن انتظارات تورمی در نتیجه پیشبینی پیروزی ترامپ در انتخابات ایالات متحده بود، به طرز شگفتآوری تاریخیترین روند صعودی را در بورس تهران رقم زد. همچنین ناآرامیهای اجتماعی و سیاسی که در نیمه دوم سال گذشته رخ داد موجب افزایش قیمت دلار در بازار آزاد و به موازات آن تطابق کلیت بازار سهام با انتظارات تورمی شکلگرفته و جهش ارزی شد.

در مجموع به نظر میرسد ضعف بازارهای مالی از عمده دلایل عقب افتادن کشورهای در حال توسعه از کشورهای توسعه یافته است و برای بهبود عملکرد بازار سهام و تعامل بیشتر آن با نماگرهای اقتصادی کشور، باید زیرساختهای مالی کشور بهبود یابند و تنوع محصولات و خدمات مالی افزایش یابد.

رشد بازارهای مالی یک کشور میتواند اثرگذاری شوکهای پولی بر رشد اقتصادی را نیز کاهش دهد. همچنین در ایران باز شدن مرزهای اقتصادی میتواند سرمایهگذاران مشتاق را به سمت کشور کشانده و با توجه به عملکرد نسبتا مقبول بازار سرمایه ایران در بلندمدت، موجب جذب سرمایه خارجی در این زمینه شود. این مساله برای بازاری که مهمترین مشکل آن عدم وجود نقدینگی است، از اهمیت بسیار برخوردار است و میتواند موجب رشد و صعود آن شود. با آزاد شدن تجارت با دیگر کشورها، ماهیت بازار سرمایه کشور در رقابت با دیگر بازارهای داخلی قرار نمیگیرد و میتواند در راستای بهبود این بازارها نیز عمل کند و درنتیجه با رشد اقتصادی کشور همسو شود.

برای سنجش رابطه بین جریان سرمایه خصوصی و رشد اقتصادی از طریق توسعه بازار سهام، تعیین نقطهعطف یا همان آستانه توسعه موردنیاز برای توسعه بازار سهام مهم است. در واقع نیاز است توضیح داده شود چرا آستانه حداقلی توسعه بازار سهام کشورهای توسعهیافته و درحالتوسعه برای اثرگذاری مثبت جریان سرمایه خصوصی بر رشد اقتصادی متفاوت است.

این آستانه برای انواع جریانات سرمایه خصوصی نیز متفاوت است. در جدول بالا از دو شاخص متفاوت بازار سهام، ارزش کل سهامهای معاملهشده به تولید ناخالص داخلی و ارزش بازاری بورس به تولید ناخالص داخلی، استفاده شده است. سرمایهگذاری مستقیم خارجی مستقل از سطح توسعهیافتگی بازار سهام یا توسعهیافتگی کشورها، عموما اثری مثبت بر رشد اقتصادی دارد. این در حالی است که آستانه توسعهیافتگی بازار سهام برای اینکه بدهی خارجی و سرمایهگذاری پورتفوی اثر مثبتی بر رشد اقتصادی داشته باشند، بسیار بالاست. آستانه توسعهیافتگی بازار سهام در کشورهای درحالتوسعه بسیار بالاتر از کشورهای توسعهیافته است.

سه دلیل برای وجود آستانه حداقلی متفاوت برای جریانات مختلف سرمایه و در کشورهای با سطح توسعهیافتگی متفاوت وجود دارد. اول اینکه کشورهای توسعهیافته به دلیل بالا بودن شاخص R&D و توسعهیافتگی بازارهای سهامشان ظرفیت جذب بالاتری برای بهرهمندی بیشتر از حضور جریان سرمایه خصوصی نسبت به کشورهای در حال توسعه دارند. دوم، ظرفیت جذب جریان سرمایه خصوصی در کشورهای در حال توسعه به دلیل اقتصاد کلان با نوسانات بالا و فرآیند قیمتگذاری تصادفی بازار سهام ضعیف بوده است. آخر اینکه رابطه بین بازار سهام و نرخ ارز در پی شوکهای اقتصادی منفی ممکن است به بیثباتی اقتصاد کلان منجر شود؛ بنابراین نیاز به ظرفیت جذب بالا یا محیط اقتصادی بهتر برای بهرهمندی بیشتر از جریان ورودی سرمایه خصوصی است.

متفاوتترین گیاهان آپارتمانی لوکس که با قدشان غوغا میکنند

متفاوتترین گیاهان آپارتمانی لوکس که با قدشان غوغا میکنند  چرا هود مکش ندارد + راههای رفع آن

چرا هود مکش ندارد + راههای رفع آن  کوری آشپزخانه؛ ۶ نکته در مورد آشپزخانه شما که توجه مهمانها را جلب میکند

کوری آشپزخانه؛ ۶ نکته در مورد آشپزخانه شما که توجه مهمانها را جلب میکند  چطو در جمع «قشنگ و با اعتماد به نفس» حرف بزنیم؟

چطو در جمع «قشنگ و با اعتماد به نفس» حرف بزنیم؟  ۲واقعیت ازدواج که روانشناسان میگویند به نفعتان است بپذیرید

۲واقعیت ازدواج که روانشناسان میگویند به نفعتان است بپذیرید  راهنمای کامل استایل با پلیور زنانه در روزهای سرد

راهنمای کامل استایل با پلیور زنانه در روزهای سرد