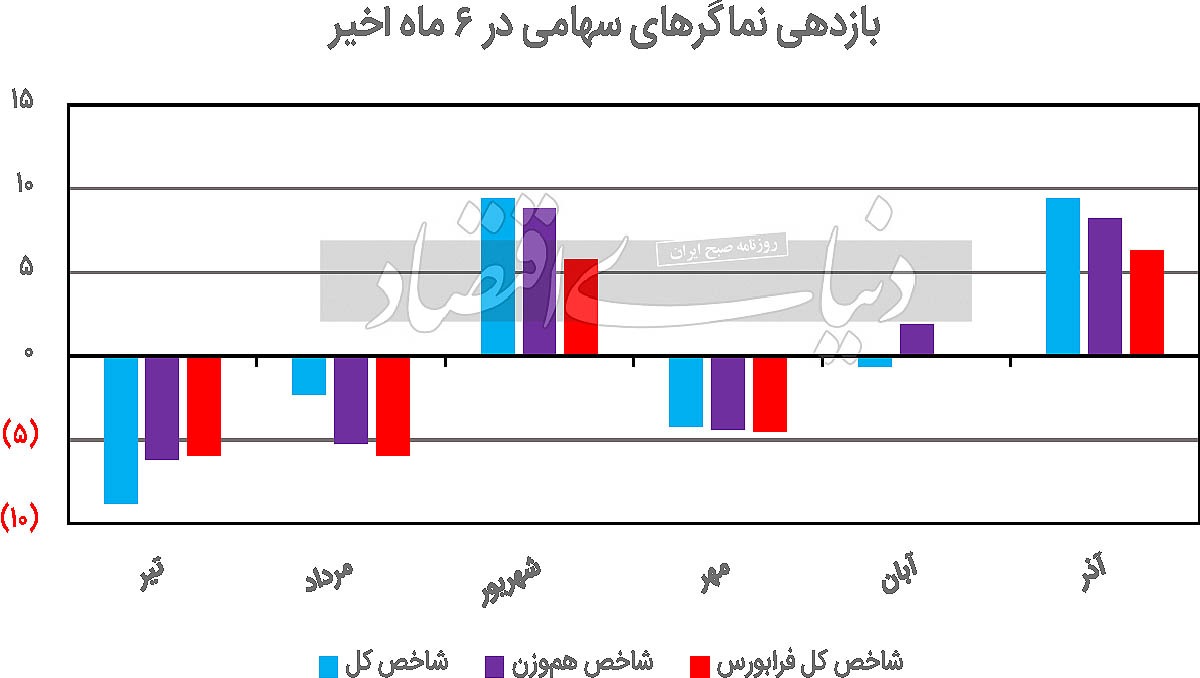

سومین ماه پاییز برای بازار سهام در حالی به پایان رسیدکه آخرین ماه پاییز نیز به مانند آخرین ماه تابستان برای سهامداران بازدهیهای شیرینی خلق کرد. در ماهی که گذشت، شاخصکل بورس تهران بهعنوان نماگر اصلی بازار سهام، رشد ۹.۴درصدی را تجربه کرد و نهایتا در سطح ۲میلیون و ۲۱۰هزارواحدی آرام گرفت.

به گزارش دنیای اقتصاد؛ نماگر هموزن نیز که نشانی از اثرگذاری یکسان کلیه نمادهای معاملاتی است و چهره بازار را به نحو مطلوبتری نمایش میدهد، رشد ۸.۲درصدی را در مقیاس ماهانه تجربه کرد. شاخصکل فرابورس نیز بهعنوان نماگر اصلی بازار فرابورس، صعود ۶.۳درصدی را ثبت کرد.

گفتنی است که آخرین ماه تابستان نیز توانسته بود برای سهامداران ماه شیرینی باشد، در شهریور شاخصکل، هموزن و شاخصکل فرابورس به ترتیب با رشدهای ۹.۴، ۸.۸ و ۵.۸درصدی همراه شدند.

اخبار منتج از تجدید ارزیابی بنگاههای بورسی یکی از مهمترین اخباری بود که موجبات رشد نماگرها در تالار شیشهای را در آذر ماه فراهم کرد. این پارامتر مثبت سبب شد تا برای اولینبار بعد از اواخر خرداد ماه سالجاری، شاخصکل بورس تهران، مجددا به سطوح فعلی برسد و فاصله خود را با سقف تاریخی ثبتشده در اردیبهشت کمتر کند. فضای روانی ایجادشده توسط اخبار تجدید ارزیابی بنگاههای بورسی، موجبات استقبال خریداران از صحنه معاملات سهام را پدید آورد.

بررسی آمار و ارقام معاملاتی نشان میدهد که در ماه گذشته نیز روند خروج پول حقیقی از بازار سهام ادامهدار بوده وهزار و ۱۳۳میلیاردتومان نقدینگی حقیقی توسط بازیگران حقیقی تالار شیشهای از بازار خارج شدهاست، اما نکته قابل توجه در این اثنا این است که با توجه بهعملکرد مثبت نماگرهای تالار شیشهای در سومین ماه پاییز، شتاب خروج پول از تالار شیشهای بسیار کمتر از ماههای قبل شدهاست، بهگونهایکه در مهر و آبان به ترتیب شاهد خروج ۶هزار و ۳۶۳ و ۴هزار و ۶۶میلیاردتومان پول حقیقی از گردونه معاملات بودیم، اما در آذر ماه این میزان تفاوت فاحش و معناداری با ارقام ثبت شده در ماههای قبلی داشتهاست.

بررسی آمارها نشان میدهد که از تیر تا آبان ماه بازار سهام در مقیاسهای ماهانه با خروج پول حقیقی همراه شده و در عوض صندوقهای بادرآمد ثابت با استقبال از سوی خریداران همراه شدهاست. به بیانی سادهتر، بخشی از پولی که از بازار سهام خارج شده، روانه ابزارهای بادرآمد ثابت شدهاست، اما در آذر ماه بهرغم خروج پول از گردونه معاملات سهام، صندوقهای بادرآمد ثابت نیز با خروج پول همراه شدهاست و مشخص نیست که نقدینگی خارجشده از بطن و متن صندوقهای بادرآمد ثابت راهی چه بازاری شدهاست.

در حالحاضر و طبق اصول حسابداری، داراییهای شرکتها در ترازنامه بر اساس بهای تمام شده تاریخی ثبت میشود. فرض کنید ۳شرکت در ترازنامه خود یک دارایی یکسان داشته باشند و شرکت اول دارایی مذکور را ۲۰سالقبل خریده باشد، شرکت دوم همان دارایی را ۱۰سال قبل خریده باشد و شرکت سوم نیز دارایی یادشده را سال قبل کسب کرده باشد.

در اینصورت ممکن است که در ترازنامه شرکت اول دارایی مذکور، ۱۰ میلیونتومان، در ترازنامه شرکت دوم، ۱۰۰ میلیونتومان و ترازنامه شرکت سوم، یک میلیاردتومان ثبتشده باشد.

استانداردهای بینالمللی حسابداری این موضوع را بیان میکنند که در شرایطی که کشوری دچار تورم مزمن و پایدار باشد، مبنا قرار دادن بهای تمام شده در ثبت داراییهای شرکتها در ترازنامه سبب میشود که صورتهای مالی خاصیت گزارشگری و تحلیلی خود را از دست بدهند، در این حالت و برای حل این معضل باید براساس ارزش روز، دارایی شرکتها را درنظر گرفت تا تحلیلهای ارائه شده و مفروضات درنظر گرفته شده در پیشبینیهای آتی و ارزشگذاری شرکتها، ارقام واقعی و همچنین نتایج منطقی ارائه کنند.

نکته دیگری که فعالان بازار آن را دستمایه دفاع از لزوم تجدید ارزیابی شرکتها قرار میدهند، مداخلات دولت در سود شرکتهای بورسی است.

در محافلی که تصمیمات مقتضی سیاستگذاری و ریل گذاری اقتصادی انجام میشود، عموما به نسبتهایی مانند بازده داراییها (ROA) و بازده حقوق صاحبان سهام (ROE) اشاره میشود و برخی تصمیمات مانند تعیین نرخ خوراک یا تعیین نرخهای مالیاتی براساس روند و چشم انداز این نسبتها انجام میشود، در صورتیکه با مبنا قرار دادن این موارد یک اشتباه استراتژیک رخ میدهد؛ در واقع سود خالص شرکتها که در صورت کسر قرار میگیرد، رقم سود محقق شده ماههای اخیر است.

در صورتیکه داراییهایی که در مخرج این کسر قرار میگیرند، به بهای تمام شده تاریخی، ثبت شدهاست و مخرج کسر به این دلیل که داراییها مورد تجدید ارزیابی قرار نگرفتهاست، کوچکتر از رقم واقعی گزارش میشود و در نتیجه نسبت بزرگتر از مقدار واقعی گزارش میشود و همین موضوع موجبات مخابره اطلاعات نادرست از بطن صورت مالی بنگاههای بورسی را فراهم میکند و به نهادهای مختلف قانونگذار اجازه تدوین قوانینی را میدهد که مطابق با اطلاعات غیرواقعی به دست آمدهاست.

در واقع صورتهای مالی مبهم، ریسک ابهام را به شرکت اضافه میکند و این موضوع موجب افزایش بازده موردانتظار سرمایهگذاران میشود. به هر روی میتوان این چنین استنباط کرد که تورم مزمن موجود در اقتصاد رنجور و نحیف ایران، صرف ریسک سرمایهگذاری در کشور را بالا برده است و این موضوع موجبشده تا بازدهی موردانتظار سرمایهگذاران از کلاسهای مختلف دارایی افزایش یابد.

مسالهای که در سالهای اخیر حادث شده، این است که مدیران شرکتها به سودهای حسابداری افتخار میکنند، در صورتیکه اگر اقلام موجود در صورتهای مالی و خاصه ترازنامه شرکتها بهروز شود، عملکرد واقعی مدیران در قالب سود حقیقی شرکتها نمایش داده خواهد شد. در حالحاضر به دلیل اینکه داراییهای شرکتها در ترازنامه به ارزش فعلی نیست، هزینه استهلاک کمتر درنظر گرفته میشود و در نتیجه سود اسمی شرکتها بیش از سود واقعی نمایش داده میشود.

هشدار واستو؛ ۷ گیاه مرموز که ممکن است انرژی منفی داشته باشند

هشدار واستو؛ ۷ گیاه مرموز که ممکن است انرژی منفی داشته باشند  ۶ حقه خاص که فورا آشپزخانه شما را به مکانی لاکچری تبدیل میکند!

۶ حقه خاص که فورا آشپزخانه شما را به مکانی لاکچری تبدیل میکند!  علل رایج خرابی غذاساز + راهکارهای رفع آن

علل رایج خرابی غذاساز + راهکارهای رفع آن  ۷چیز که دیگر نباید برای بچهها بخرید!

۷چیز که دیگر نباید برای بچهها بخرید!  دارک اما خندهدار؛ جدیدترین سریالهای کرهای تاریک با ته مزه کمدی

دارک اما خندهدار؛ جدیدترین سریالهای کرهای تاریک با ته مزه کمدی  استایل با پافر؛ ۷ استایل کژوال برای گرم ماندن و جذاب به نظر رسیدن

استایل با پافر؛ ۷ استایل کژوال برای گرم ماندن و جذاب به نظر رسیدن