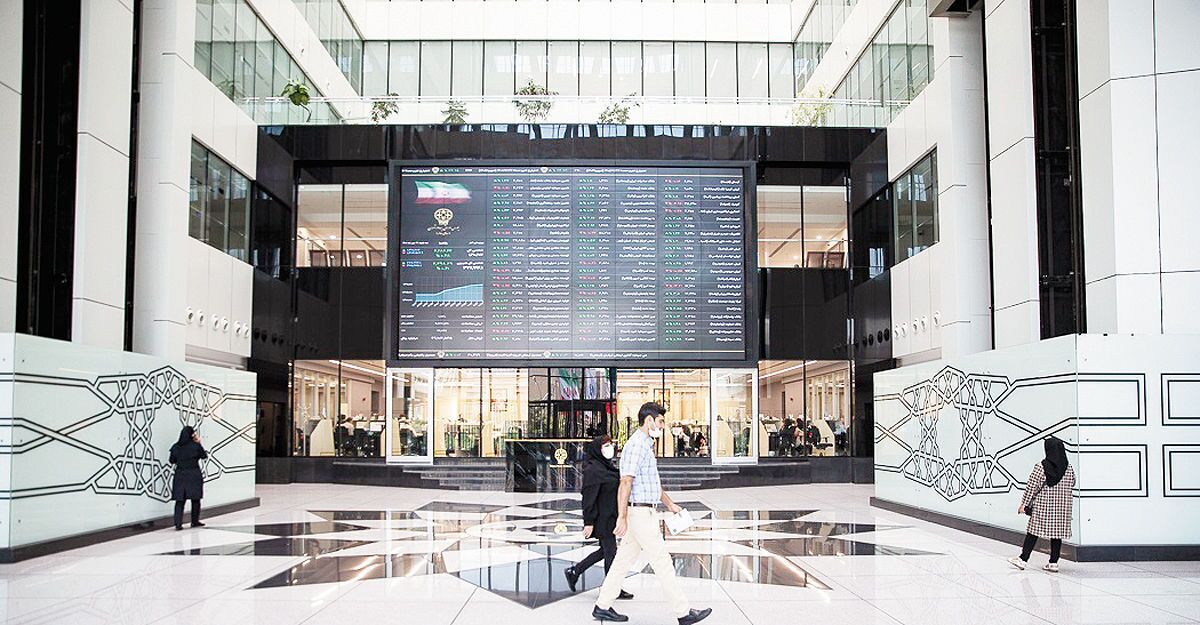

پسلرزههای ورشکستگی دو ابربانک آمریکایی همچنان در صدر اخبار اقتصادی جهان قرار دارد. با توجه به واکنش مختلف بازارهای مالی نسبت به ورشکستگی «سیلیکونولی» و «سیگنچر» برخی سهامداران در داخل کشور نسبت به اثرپذیری بورس از اتفاقات مذکور ابراز نگرانی کردهاند. از دید کارشناسان اقتصادی، ورشکستگیهای مذکور نمیتواند منجر به تقویت سمت عرضه در میان معاملهگران شود.

به گزارش دنیای اقتصاد، خبر اعلام ورشکستگی دو بانک «سیلیکون ولی» و «بانک سیگنچر» آمریکا واکنشهای متفاوتی را در سطح جهانی بهدنبال داشته است. با وجود آنکه سیاستگذار آمریکایی درصدد حل بحران به وجود آمده، دسترسی سپرده گذاران به داراییهایشان را تضمین کرده است، اما برخی اخبار از اثرگذاری خبر فوق بر بازارهای مالی جهان حکایت میکند.

در روزهای اخیر و در پی هراس سپردهگذاران بانک «سیلیکون ولی»، (SVB) از آینده این موسسه مالی، مشتریان و سرمایهگذاران سپردههای خود را بستند، سهام این شرکت را فروختند و این بانک با بحران سرمایه روبهرو شد. کارشناسان اقتصادی بر این باورند که اگر چنین اتفاقی در ایران رخ میداد مدیریت بحران به سختترین شکل ممکن انجام میگرفت و سرمایهگذاران در نقش مالباخته ظاهر میشدند. از این نظر وضعیت بازارها با مخاطرات جدی مواجه میشد. با توجه به واکنشهای متفاوت و معنادار بازیگران (خریداران و فروشندههای سهامی) به متغیرهای برون زا و همچنین اثرپذیری بالای تالارشیشهای از رخدادهای داخلی و خارجی اقتصادی و چشمانداز تورمی از این تحولات برخی نگرانیها از سوی سهامداران نسبت به مسیر آینده معاملات نمادهای بانکی و قیمت این سهام در سناریوهای مختلف وجود دارد. این در حالی است که به دلیل ورود مباحث ورشکستگی دو بانک آمریکایی به بخش اقتصاد شفاف این کشور به نظر میرسد نگرانی جدی در این خصوص وجود نداشته باشد.

در برخی موارد دیده شده است که سرمایهگذاران داخلی در مواجهه با تنشهای اقتصاد سایر کشورها وارد بازی نوسانگیری شدهاند، اما شواهد حاکی از آن است که امکان تحقق این سناریو تا حدود زیادی منتفی است. در همین رابطه احمد اشتیاقی کارشناس بازارسرمایه گفت: با توجه به اینکه در ایران اتفاقی مشابه با ورشکستگی بانک مطرح آمریکایی رخ نداده است نمیتوان پیامد این اتفاق را در موارد مشابه با بانکهای ایرانی مورد قیاس قرار داد. با این اوصاف بانک مرکزی ایران در مواجهه با ورشکستگی برخی موسسات مالی اعتباری کشور، در حدود ۳۰ هزارمیلیارد تومان به سپرده گذاران پرداخت کرد. اما وضعیت قوانین بانکی در آمریکا نسبت به بانکهای ایرانی تا حدود زیادی متفاوت است. بر اساس اخبار به دست آمده، دولت آمریکا این وعده را به مشتریان داده است که به مطالبات آنها پاسخ داده خواهد شد.

در همین راستا سیاستگذار پولی آمریکا نیز این اطمینان خاطر را به سرمایهگذاران دو بانک داده است که با واگذاری «سیلیکون ولی» و «سیگنچر» به شرکت بیمه سپرده فدرال، بدهی آن دسته از افرادی که تا سقف ۲۵۰هزار دلار دارند در روزهای آتی به شکل مستقیم و عدهای از سرمایهگذاران که بیش از ۲۵۰هزار دلار در بانکهای مذکور سرمایهگذاری کرده اند، به صورت انتشار سهام، اوراق بهادار و... پرداخت شود. او با اشاره به اینکه در آمریکا «صندوق ضمانت سپرده» حداکثر تا ۲۵۰هزار دلار سرمایه سپردهگذاران را تضمین میکند، بیان کرد: مابقی پرداخت این مبلغ وارد فرآیند ورشکستگی و فروش داراییهای بانک خواهد شد. به این ترتیب مازاد این رقم را هیچ ارگانی متحمل نخواهد شد.

در ایران وجوه تضمین شده از سوی صندوق ضمانت سپردهها تنها ۱۰۰ میلیون تومان است، اما بانک مرکزی میتواند بر اساس قانون، باقیمانده سپرده سرمایهگذاران را از طریق فروش اموال و دارایی موسسه پرداخت کند. به عنوان مثال زمانی که یکی از موسسات مالی و اعتباری بعد از ورشکستگی در بانک صادرات ادغام شد، بانک مذکور به اتکای داراییهای موسسه مالی و اعتباری طبق زمانبندی تعیین شده اقدام به فروش تدریجی داراییها و پرداخت سپردههای سرمایهگذاران کرد؛ بنابراین از نظر قوانین و مقررات، صندوق ضمانت سپرده سقف مشخص شدهای را برای پرداخت وجوه متضمن خواهد شد. اما در سال ۹۶ بانک مرکزی به صورت مستقل وجوهی را به سپردهگذاران یکی از موسسات مالی اعتباری پرداخت کرد. از این رو عملا ورشکستگی واقعی اتفاق نخواهد افتاد. او ضمن اشاره به اینکه مطابق دستورالعملهای کنونی، صندوق ضمانت سپردهها تا سقفی مشخص از وجوه سپردهگذاران را پرداخت خواهد کرد، تاکید کرد: به طور کلی درعالم ورشکستگی، در نخستین گام مطالبات بدهکاران پرداخت میشود. در ادامه راه در صورتی که پولی باقی بماند مطالبات سپردهگذاران و سهامداران پرداخت میشود. به گفته این کارشناس، اگر اتفاقی مشابه با آنچه در آمریکا رخ داده در ایران هم رخ دهد، بانک و بازارسرمایه ایران به دلیل آنچه در بورس و موسسات مالی طی سالهای گذشته اتفاق افتاده با وضعیت بحرانی مواجه خواهند شد.

با توجه به اینکه در ایران تجربههای ورشکستگی شوکهای ناگهانی به دنبال دارد این مهم میتواند برای بورس دردسرساز شود. اما به دلیل اینکه وضعیت بحران ورشکستگی در برخی کشورها بدون مخاطرات جدی مدیریت میشود، سپردهگذاران دغدغهای در این خصوص ندارند. با عنایت به تفاوتهای این دو مهم میتوان به عواقب ورشکستگی در ایران و کشورهای دیگر پی برد.

اشتیاقی افزود: با توجه به شرایط سفتهبازی حاکم بر بازارها، ورشکستگی بانکهای فعال در بورس میتواند تبعات منفی برای بانک مرکزی به همراه داشته باشد و آثار تورمی گستردهای برجای بگذارد. اما یکی از موضوعات مهمی که صاحبان سرمایه در ایران ازآن غافل هستند آن است که تفاوتی میان بانکها قائل نیستند. با توجه به اینکه اکثر بانکها در ایران زیر نظر دولت فعالیت میکنند سرمایهگذاران با خیالی آسوده و به همین پشتوانه اقدام به سپردهگذاری میکنند و ذهنیتی از ورشکستگی بانکها در ایران ندارند. از این منظر در صورت ورشکستگی یک بانک، به نظر میرسد سپردهگذاران واکنشهای هیجانی و غیرمنطقی نشان دهند. این شرایط در آمریکا متفاوت است و اکثر سرمایهگذاران سناریوی تلخی بعد از ورشکستگی بانکها روی میز معاملاتی خود ندارند.

در برخی موارد حتی اخباری مبنی بر ناترازی مالی بانکها شنیده شده است، اما آیا بانک مرکزی ایران جرات میکند در مواجهه با ناترازیهای مالی موجود اعلام ورشکستگی کند؟ در پاسخ به این پرسش باید این نکته را یادآور شد که بانک مرکزی درچنین مواجههای به جای اعلام ورشکستگی به دلیل واهمه از بازخورد سپردهگذاران به این موضوع و برخی دلایل ساختاری با بانکهای ناتراز مدارا کرده است. باید اذعان کرد که در دورههای گذشته نیز که بانک مرکزی در مواجهه با ورشکستگی یکی از موسسات مالی اعتباری کشور، حدود ۳۰ هزارمیلیارد تومان به سپردهگذاران پرداخت کرد، این مبلغ عملا از جیب مردم پرداخت شد.

منابع بانک مرکزی متعلق به کشور است و به واسطه منابعی که در اختیار دارد اقدام به پرداخت رقم مذکور کرد؛ بنابراین پرداخت وجوه سپردهگذاران برخلاف مقررات جاری و نوعی دستدرازی به دارایی مردم است. او در پاسخ به میزان اثرپذیری تالارشیشهای از خبر بسته شدن بانک «سیلیکون ولی» در ایالت کالیفرنیا گفت: شوک وارد شده به سپردهگذاران آمریکایی تبعات منفی دربازار ایران نخواهد داشت. گرچه سرمایهگذاران ایرانی نسبت به اخبار بینالمللی معمولا واکنش نشان میدهند، اما این موضوع به دلیل آنکه به شیوهای منطقی از سوی سیاستگذاران مربوطه آمریکا حل خواهد شد، سرمایهگذاران بر حل بدون بحران این مساله هم در داخل و هم در خارج واقف هستند. تجربه نشان میدهد در آمریکا معمولا وقتی داراییهای بانکی جوابگوی مطالبات سپردهگذاران نیست بلافاصله از سوی سیاستگذاران اعلام ورشکستگی میشود.

کما اینکه این ورشکستگی بانکی در ایالات متحده تفاوتهای بیشماری با بحران مالی در سال ۲۰۰۸ دارد و نمیتواند بهانه جدی دست نوسانگیران بدهد. در روزهای گذشته در حالی که سیاستگذار آمریکا درصدد آرام کردن شرایط منفی به وجود آمده برآمده است، اما در فضای مجازی گفتگوها در میان فعالان اقتصادی ایران حاکی از آن بود که شرایط ملتهب اقتصاد آمریکا اثرات غیرقابل انکاری بر وضعیت بازار سهام ایران خواهد داشت، اما واقعیت امر آن است که موضوع فوق جایی برای ابراز نگرانی ندارد.

اما ممکن است برخی از بازارها به صورت مقطعی و کوتاهمدت تحتتاثیر این ورشکستگی قرار بگیرند. به عنوان مثال بازار رمزارزها از پتانسیل فراوانی از اثرپذیری کوتاهمدت برخوردار است. در روزهای گذشته نیز در بازار رمزارزها بیتکوین و اتریوم با نوسان واکنش نشان دادند. با این حال به نظر میرسد پسلرزههای ورشکستگیهای بانکی آمریکا گذرا و موقت باشد.

گفتنی است، مسوولان بانک «سیلیکون ولی» در توضیح دلایل ورشکستگی این بانک اعلام کردهاند که سپردهها به دلیل افزایش هزینههای مشتریان، سریعتر از حد انتظار کاهش یافته بود که نهایتا به ورشکستگی بانک منجر شد. ضمن اینکه همزمان با اوجگیری واکنشها به این خبر رئیس جمهور ایالات متحده نیز در واکنش به این مهم گفت: سپرده گذاران این بانک میتوانند بدون هیچ مانعی به پول خود دسترسی داشته باشند.

همسفر با آنوبانینی به سرزمین باستانی لولوبیها؛ حیرتانگیزترین آثار باستانی آذربایجان غربی که باید ببینید

همسفر با آنوبانینی به سرزمین باستانی لولوبیها؛ حیرتانگیزترین آثار باستانی آذربایجان غربی که باید ببینید  ایده ترند دکوراسیونی؛ سبک بوهمین برای هر قسمت از خانه شما

ایده ترند دکوراسیونی؛ سبک بوهمین برای هر قسمت از خانه شما  سالروز تولد زیباترین گلها؛ هر گل چه ماهی میروید؟ + گل ماه تولد شما چیست؟

سالروز تولد زیباترین گلها؛ هر گل چه ماهی میروید؟ + گل ماه تولد شما چیست؟  چرا بخاری خودرو گرم نمیکند؟ / آیا میتوان در خودرو با بخاری روشن خوابید؟

چرا بخاری خودرو گرم نمیکند؟ / آیا میتوان در خودرو با بخاری روشن خوابید؟  بهترین زمان تعویض گلدان + از کجا بفهمیم گلدان برای گیاهمان کوچک است؟

بهترین زمان تعویض گلدان + از کجا بفهمیم گلدان برای گیاهمان کوچک است؟  میخواهید بدانید زنی حقیقتاً باوقار است یا نه؟ به این ۸خصلت او نگاه کنید

میخواهید بدانید زنی حقیقتاً باوقار است یا نه؟ به این ۸خصلت او نگاه کنید