بررسی روند دو شاخص اصلی بورس تهران طی چهار و نیم ماه اخیر حاکی از توزیع نامتوازن سود در بورس تهران است. رشدهای شتابان در سهام شرکتهای کوچک به دنبال افزایش قابل ملاحظه نرخهای فروش و در نقطه مقابل، فشار بازار جهانی و تحریمها بر ارزش شرکتهای بزرگ، در کنار ضعف بازدهی در گزینههای بدیل، سیاستهای ارزی، جنگ تجاری در بازار جهانی و در نهایت تحریمها، عوامل عمده توزیع چنین سود نامتوازنی در بورس تهران به شمار میروند. البته همین پراکندگی غیرنرمال، زنگ هشدار را برای طیفی از سهام که در پی قدرت بالای نقدینگی فراتر از ظرفیتهای عملیاتی خود رشد کردهاند، به صدا در آورده و بر لزوم بررسی دقیقتر سهام از منظر ارزندگی تاکید دارد.

اهرمهای رشد و شکاف بازدهی

به گزارش دنیای اقتصاد؛ چنانکه میدانیم شاخص کل در کنار شاخص هموزن دو نماگر پرکاربرد برای تفسیر برآیند تحرکات بورسی در قالب متوسط قیمت سهام به شمار میروند. شاخص کل که بهعنوان مهمترین دماسنج بازار سهام شناخته میشود، به دلیل اندازهگیری ارزش بازار هر سهم، از نوسان قیمت شرکتهای بزرگتر اثر بیشتری میپذیرد. این در حالی است که شاخصهموزن برای تکتک نمادها ارزش یکسانی قائل میشود و بنابراین نوسان قیمت سهام بزرگترین شرکت بورسی با نوسان قیمت کوچکترین شرکت به یک اندازه در این نماگر اثر میگذارد. همین اختلاف در روش اندازهگیری این دو نماگر است که میتواند نحوه توزیع نقدینگی و رشد قیمت در صنایع مختلف بورسی را نشان دهد. در واقع، هر گونه تحرک نامتوازن در صنایع در اختلاف سرعت حرکت این دو نماگر انعکاس مییابد و همزمان نحوه تاثیرگذاری متغیرهای بیرونی بر ارزش سهام را گوشزد میکند.

مقایسه ارقام بازدهی این دو نماگر چشمانداز دقیقتری را پیش روی ما میگذارد. همانطور که اشاره شد بازدهی ۱۰۰ درصدی شاخص هموزن از ابتدای سال در شرایطی رقم خورده که شاخص کل به رشد ۴۳ درصدی در این مدت قناعت کرده است. اختلاف چشمگیر بازدهی این دو نماگر به خوبی از توزیع غیرنرمال و رشد نامتوازن قیمت در سهام شرکتهای کوچکتر در مقایسه با بازدهی به مراتب کمتر سهام شرکتهای بزرگ پرده بر میدارد.

به نظر میرسد سیاستهای ارزی-تجاری در سطح داخلی، مساله تحریمها و منازعات تجاری در بازار جهانی همچنان جایگاه خود را بهعنوان عوامل اصلی ایجاد این شکاف بازدهی در بورس تهران حفظ کردهاند. بخش عمده رشدهای اخیر که منجر به شکاف بازدهی در نماگرها شده را باید به رونق تورمی پس از شکلگیری آخرین موجهای آزادسازی قیمتها نسبت داد. این رونق تورمی از ابتدای سال جاری در گزارش عملکرد شرکتهای کوچکتری نظیر دارو، غذا، قند و شکر، زراعت، کاشی و سرامیک و ماشینآلات انعکاس پیدا کرد و در نتیجه، ارزش سهام این گروهها که عمدتا جزو صنایع کوچکتر بورسی دستهبندی میشوند را شدیدا ارتقا بخشید و در جهشهای پیدرپی شاخص هموزن هم تبلور یافت. در عین حال، عرضههای ناکافی و تشکیل صفهای خرید در مقیاسی از حجمهای ضعیف معاملاتی در رشد این دسته از سهمها مکمل الگوی رشد شد.

در نقطه مقابل، بخش عمده بازار با وجود عملکرد قابل قبول طی چهار ماه اخیر، در برخورد با موانع سیستماتیکی همچون بازار جهانی و تحریمها عموما با صرف ریسک بالاتری معامله شدند. چنان که میدانیم ارزش حدود دو سوم از شرکتهای بورسی مستقیما به بازار جهانی وابسته است؛ بنابراین هر گونه تغییر و تحول در معادلات بازار جهانی و تجارت خارجی وابستگان بورسی را متاثر میسازد. در کنار فشار تحریمها که از ابتدای سال با لغو تمام معافیتهای نفتی از سوی آمریکا به حد نهایی خودش رسید، باید گسترش شعلههای جنگ تجاری میان چین و آمریکا را هم افزود که طی هفته گذشته به میدان نبرد ارزی کشیده شد و فشار مضاعفی بر سهام کالایی بورس تهران وارد کرد. این وضعیت علاوه بر اثرگذاری مستقیم بر ارزش سهام گروههای بزرگ کالایی، زمینه را برای خروج بخشی از سرمایههای خرد از این گروهها و حرکت به سمت صنایع مستعد برای تحرکات شدید فراهم کرد.

سهم نا متوازن صنایع از سودهای رویایی

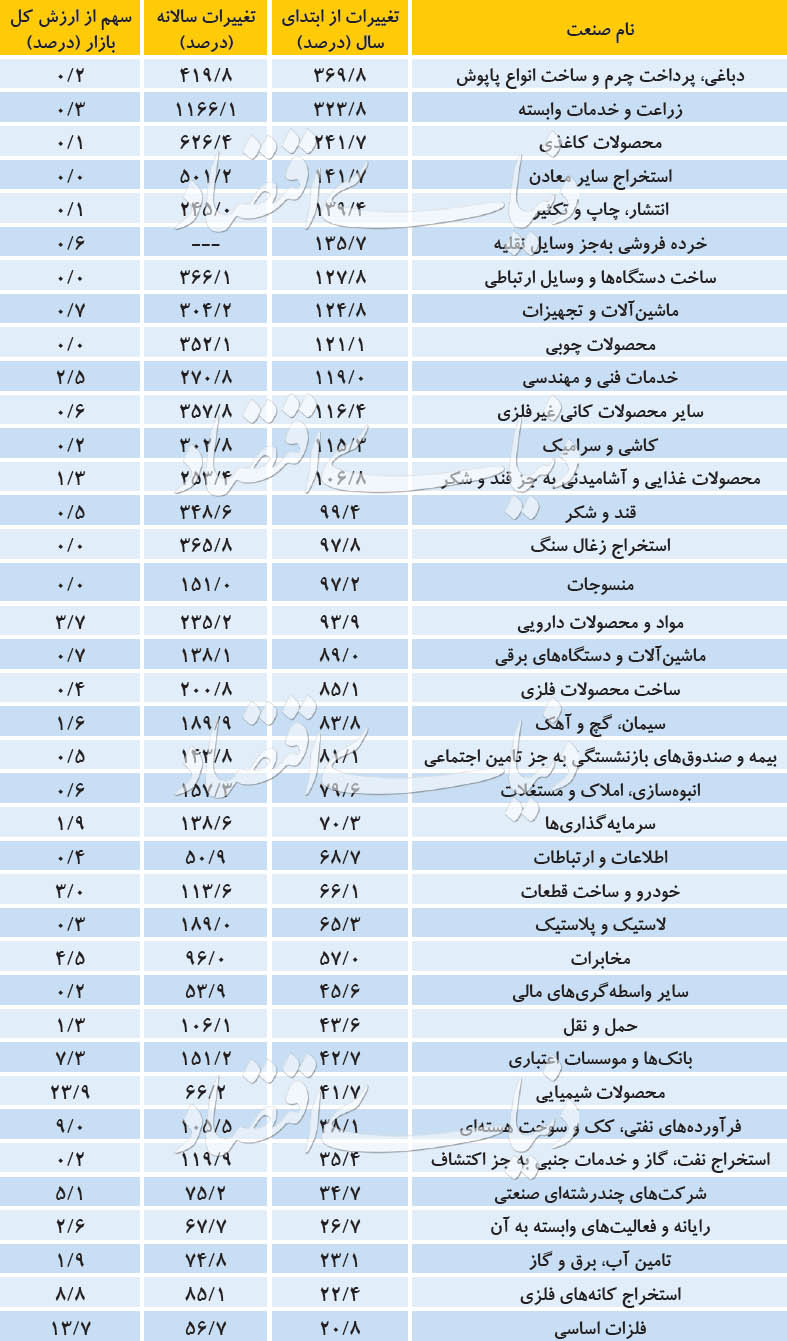

مطالعه روند قیمت در صنایع ۳۹گانه بورسی از عبور نرخ بازدهی ۱۳ گروه کوچک و تکسهمی از متوسط موزون بازار خبر میدهد. عنوان بیشترین بازدهی صنایع بورسی در این مدت به گروه تکسهمی محصولات چرمی با رشد ۳۷۰ درصدی اختصاص یافته است. گروه زراعت بهعنوان یکی از گروههای کوچک بورسی در رتبه دوم این فهرست بازدهی ۳۲۴ درصدی را طی این مدت تجربه کرده است. در بین گروههای پرتعداد میتوان به صنعت ماشینآلات، کاشی و سرامیک و گروه غذایی اشاره کرد که طی این مدت موفق به رشد متوسط ۱۰۵ تا ۱۲۵ درصد شدهاند. اما نکته مهم این است که رشدهای بیش از دو برابری قیمتها نصیب تنها ۶/ ۶ درصد از سهام بورسی شده است. به عبارت دیگر، ارزش کل سهام ۱۳ گروهی که بین ۱۰۰ تا ۳۷۰ درصد رشد کردهاند تنها ۶/ ۶ درصد از ارزش کل بازار است.

در این بین، ۱۶ صنعت بورسی توانستهاند بیش از شاخص کل، اما کمتر از شاخصهموزن رشد کنند. این گروهها که شامل صنایع پرنمادی نظیر قندیها، زغا لسنگیها، داروییها و سیمانیها میشوند بین ۴۳ (بازدهی شاخص کل) و ۱۰۰ درصد (رشد شاخص هموزن) بازدهی داشتهاند. بررسی سهم بازار این گروهها نشان میدهد که این ۱۶ گروه حدود ۲۰ درصد از ارزش بازار را در اختیار داشتهاند: یعنی متوسط سهم هر صنعت از کل رقمی معادل ۲۵/ ۱ درصد بوده است. به نظر میرسد که بخش عمده این رشدها حاصل موج اخیر آزادسازی قیمتها و در عین حال، حرکت پولهای هوشمند در این طیف از گروهها بوده است. این روند طی هفتههای اخیر با شایعه حذف تخصیص دلار موسوم به ۴۲۰۰ تومانی به واردات اقلام ضروری و پایان بخشیدن به سرکوب تورمی در این بخش از اقتصاد با جذب بخش زیادی از نقدینگی سرگردان ادامه یافت.

همزمان با این روند شتابان حدود یکچهارم از اندازه کل بازار، ۷۳ درصد از سهام بورسی بهطور متوسط نرخ بازدهی کمتر از شاخص کل را به ثبت رساندهاند. نام همه صنایع بزرگ در این فهرست دیده میشود. علاوه بر صنعت فلزات که از حیث بازدهی در قعر جدول صنایع بورسی قرار گرفته، میتوان نام گروه معدنیها، پتروپالایشیها، هلدینگها و دیگر سهام وابسته را هم مشاهده کرد که در کنار گروه بانکی ۷۰ درصد از ارزش کل بازار را در اختیار دارند، اما در عین حال در رسیدن به میزان بازدهی متوسط ناکام ماندهاند.

چنان که از ارقام بالا ملاحظه میشود رشد نامتوازنی در بازار سهام صورت پذیرفته که بخشی از آن ناشی از اثر منفی ریسکهای محیطی بوده و بخشی از آن احتمالا حاصل تاثیر پولهای قدرتمند. اگر قدرت نقدینگی را عامل اصلی این شکاف بدانیم، این احتمال وجود دارد که تغییر این مسیر در جهت معکوس رقم بخورد و قیمت سهامی که نه بر اساس ارزندگی بلکه همسو با جریان دستهجمعی بازار و به مدد پول هوشمند رشد یافتهاند با عرضههای آبشاری مواجه شود. البته سیاست تخصیص دلار ۴۲۰۰ تومانی به تولیدکنندگان مشمول میتواند در نقش تداومبخش الگوی کنونی سهام عمل کند. این در حالی است که دریافت هر گونه سیگنال مثبت یا منفی از بازار جهانی اینقدرت را دارد که آرایش سهامداران و در نتیجه، تشدید یا تضعیف این اختلاف دما در دو جبهه بورسی را دستخوش تغییر جدی کند.

رنگارنگترین گیاهان آپارتمانی برای متفاوت کردن فضای خانه شما

رنگارنگترین گیاهان آپارتمانی برای متفاوت کردن فضای خانه شما  سفر به دژهای باستانی ایران؛ حیرتانگیزترین قلعههای تاریخی ایران که باید ببینید

سفر به دژهای باستانی ایران؛ حیرتانگیزترین قلعههای تاریخی ایران که باید ببینید  قطع رابطه با بینظمی به روش مینیمالیستها؛ ۸ حقه ضروری برای منظم کردن خانه

قطع رابطه با بینظمی به روش مینیمالیستها؛ ۸ حقه ضروری برای منظم کردن خانه  زیباترین بنادر جنوبی ایران برای گردش و خرید ارزان در فصل سرما

زیباترین بنادر جنوبی ایران برای گردش و خرید ارزان در فصل سرما  ۱۰نگرانی بیمورد که بعدها میفهمید ارزشش را نداشت!

۱۰نگرانی بیمورد که بعدها میفهمید ارزشش را نداشت!  چطور مینیمالیسم را به بخشی از سبک زندگی خود تبدیل کنیم؟

چطور مینیمالیسم را به بخشی از سبک زندگی خود تبدیل کنیم؟