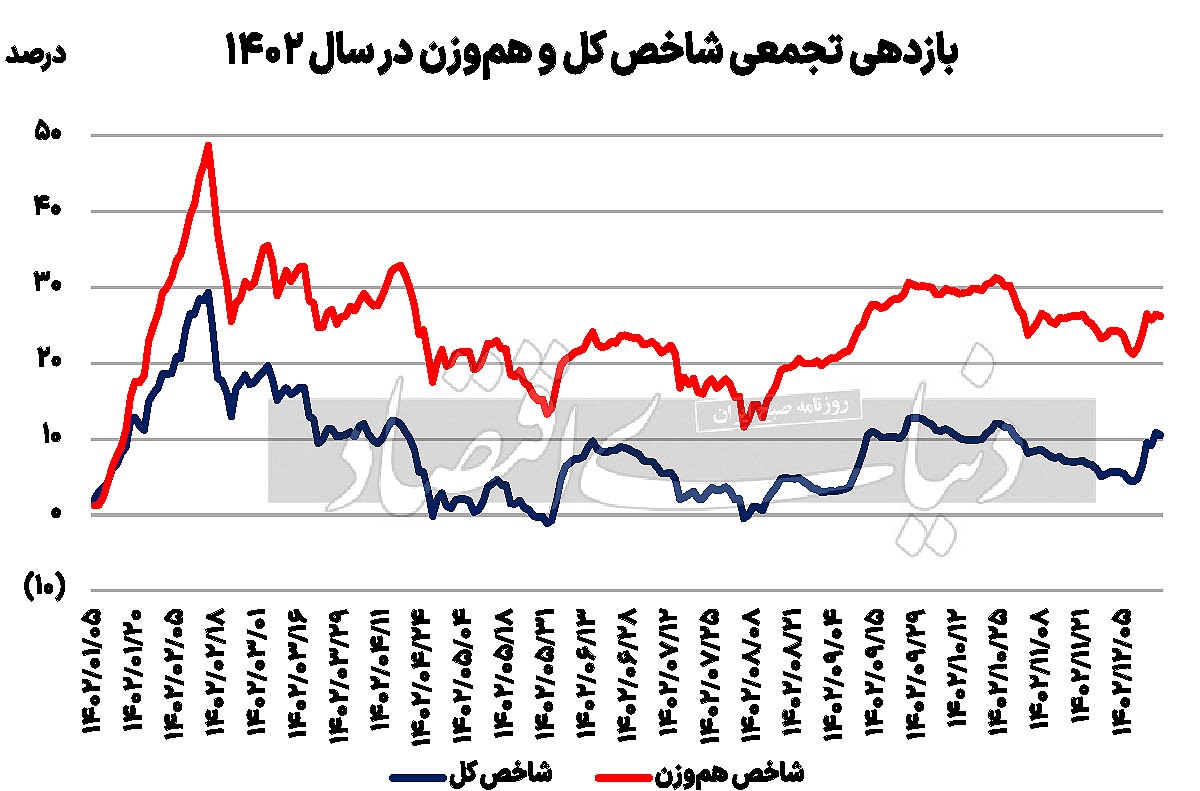

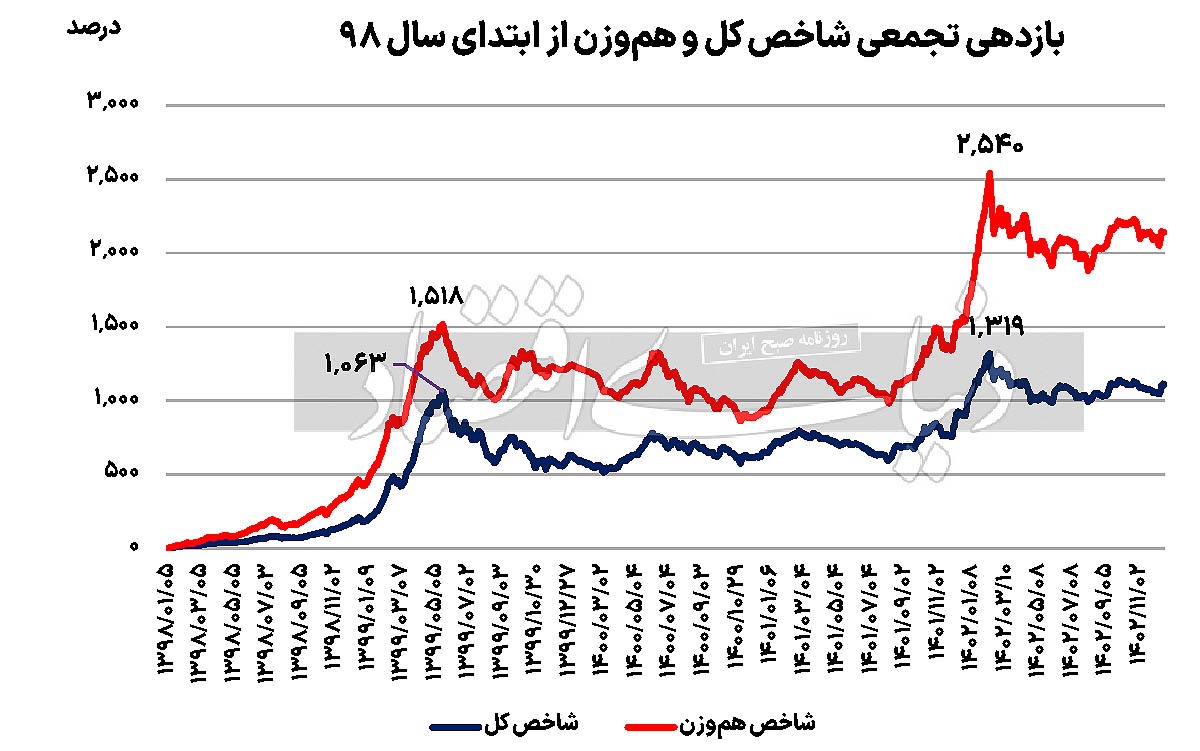

اگر بازه زمانی مورد بررسی را عقبتر برده و مجددا بازدهی شاخصهای سهامی را مقایسه کنیم، اینبار این اختلاف بازدهی، فاحشتر از گذشته نمایان خواهد شد. از ابتدای سال۹۸ تا سقف اردیبهشت امسال، شاخص هموزن ۲هزار و ۵۴۰درصد و شاخصکل رشد هزار و ۳۱۹درصدی داشتهاست، اما چه عواملی سببشده تا در سنوات اخیر، نمادهای کوچک نسبت به نمادهای بزرگ، عملکرد بهتری از خود به یادگار بگذارند؟ در ادامه به بررسی سلسله عواملی که سببشده تا در سنوات اخیر شاخص هموزن، رشد بیشتری از شاخصکل داشتهباشد، خواهیم پرداخت.

اولین عاملی که موجبات گریزان شدن سرمایههای خرد را از نمادهای شاخص ساز و بزرگ بازار فراهم کرده، سیاستهای ارزی و سرکوب نرخ ارز است. از آنجا که بیشتر نمادهای بزرگ و شاخص ساز حاضر در بازار سرمایه در دسته نمادهای دلاری و کامودیتی محور قرار دارند و نرخ ارز در سودآوری آنها نقش بی بدیلی ایفا میکند، سرکوب نرخ ارز سببشده تا بسیاری از سرمایهگذاران از خرید سهام شرکتهای بزرگ اجتناب کنند و راهی نمادهایی شوند که دلار اهمیت کمتری در تعیین میزان سود آنها دارد.

از آنجا که ریسک تصمیمات خلقالساعه سیاستگذار همواره و در حوالی کلیه صنایع بورس تهران موجود است، میتوان این ریسک را یکی از مهمترین ریسکهای حاضر در تالار شیشهای برشمرد، اما نکته قابلتوجه این است که سایه چنین ریسکهایی، در حوالی سهام بزرگ بازار بیش از سهمهای کوچک بازار احساس میشود. دولت در سالهای اخیر همواره با کسریبودجه مواجه بوده و همواره برای جبران این کسری، سعی در تعدی و دست درازی به سود شرکتهای بورسی داشتهاست و با توجه به بالابودن میزان سود شرکتهای باارزش بازار بالا، اولین هدف و اولویت دولت شرکتهای بزرگ حاضر در بازار سرمایه است، پس در مجموع میتوان اینچنین استنباط کرد که این شرکتها در تیررس تصمیمات خلقالساعه سیاستگذار است و این موضوع نیز از مهمترین عواملی است که سببشده سرمایه گذاران در انتخاب سهام بزرگ بازار برای سرمایهگذاری، دستبهعصاتر رفتار کنند.

عامل دیگری که سببشده تا سهام کوچک بازار با استقبال بیشتری از سوی سرمایهگذاران همراه شود، سهولت فعالیتهای سفته بازانه در نمادهای کوچک و باارزش بازار پایین است. با توجه به پایین بودن سرمایه موردنیاز برای اعمال تغییرات و فعالیتهای سفته بازانه در نمادهای کوچک، بسیاری از این نمادها در بازههای زمانی مختلف، هدف فعالیتهای سفته بازانه قرار میگیرند، بنابراین میتوان گفت که، چون دستکاری قیمتی در نمادهای کوچک و باارزش بازار پایین آسانتر است، این نمادها بیشتر با استقبال سرمایهگذاران همراه میشوند.

با توجه به اینکه سرکوب نرخ ارز در بازار آزاد، جزو فعالیتهای همیشگی بانکمرکزی در سنوات بعد از انقلاب بودهاست، این موضوع اثر منفی خود را در سالهایی که سرکوب نرخ ارز وجود داشته، بر روی نمادهای شاخصساز و بزرگ گذاشتهاست. با ظهور ریسکهای سیاسی و اقتصادی در برهههای زمانی مختلف، همواره این نمادها جاماندگی و وضعیت بد سالهای سرکوب ارزی را در مواقع جهش ارزی جبران کرده اند، اما نکته قابلتوجه این است که بهرغم تاثیر منفی سرکوب نرخ ارز بر روی نمادهای بزرگ و شاخص ساز، در سالهای سرکوب ارزی، شرکتهای کوچک و باارزش بازار پایین که عمدتا سهامریالی بازار هستند، راحتتر میتوانند افزایش نرخ بگیرند و به بیانی ساده تر، قدرت چانه زنی بیشتری برای افزایش نرخ محصولات خود دارند.

با توجه به اینکه عمده شرکتهای کوچک در مسیر رشد قرار دارند، در صورتیکه شرکت بتواند فعالیتهای خود را به نحواحسن راهبری و مدیریت کند، طبیعتا در سنوات آتی، به سودهای قابلتوجهی دست خواهد یافت و به دلیل همین چشم انداز افزایش سودآوری در سالهای آتی، بازار به این سهم ها، اهمیت زیادی میدهد؛ این در حالی است که شرکتهای بزرگ، پس از پیمودن مسیری طولانی، از لحاظ سودآوری به یک وضعیت باثبات رسیده اند و نمیتوان چشم انداز افزایش سودآوری قابلتوجهی را برای آنها درنظر گرفت (درصورت نداشتن طرحهای توسعه بزرگ).

در سنوات اخیر و بعد از رشدی که در سالهای ۹۷ تا ۹۹ در بورس تهران رخداد، تعداد سهامداران حاضر در بازار سهام در مقایسه با سنوات قبل، افزایش چشمگیری داشت. از آنجا که بسیاری از سرمایهگذاران حقیقی، طرفدار رشدهای شارپی و ناگهانی هستند، بدین منظور راهی نمادهای کوچکتر بازار میشوند. همانطور که در بخش قبلی نیز گفته شد، سهولت سفته بازی در نمادهای کوچک نیز از دیگر عواملی است که سببشده از نمادهای کوچک استقبال بیشتری بهعمل آید.

۱۰ فیلم برتر فلورنس پیو / بازیگر جذاب فیلم اوپنهایمر + بیوگرافی و حواشی زندگی

۱۰ فیلم برتر فلورنس پیو / بازیگر جذاب فیلم اوپنهایمر + بیوگرافی و حواشی زندگی  چند فضای شهری دلانگیز تهران برای تفریح در روزهای بارانی

چند فضای شهری دلانگیز تهران برای تفریح در روزهای بارانی  ایدههایی زیبا برای داشتن باغچهای خانگی برای هر بودجه و اندازهای

ایدههایی زیبا برای داشتن باغچهای خانگی برای هر بودجه و اندازهای  بهترین روش برای معکوس کردن سفیدی موها

بهترین روش برای معکوس کردن سفیدی موها  ایدههایی ناب برای زیباسازی رادیاتور در دکوراسیون خانه

ایدههایی ناب برای زیباسازی رادیاتور در دکوراسیون خانه  زیباترین گیاهان اپارتمانی برای آویزان کردن از سقف

زیباترین گیاهان اپارتمانی برای آویزان کردن از سقف